Popularne tematy

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Chciałem podzielić się kilkoma myślami dzisiaj wieczorem...

To jest z publikacji MIT z 11 września, która ukazała się na @RealVision:

Na początek, bezrobocie wciąż rośnie, dokładnie tak, jak nasze wskaźniki wiodące i prace GMI/MIT sygnalizowały to w I kwartale.

To utrzymuje Fed w gotowości i dlatego, jak zauważyłem w zeszłotygodniowej aktualizacji wideo, rynek zaczął wyceniać wyższe prawdopodobieństwo obniżek na wrześniowych, październikowych i grudniowych posiedzeniach...

Bezrobocie w USA wynosi obecnie 4,3%, dokładnie na poziomie niskiej prognozy Fedu na 2025 rok (wykres 1).

Jeśli wzrośnie do 4,5% lub 4,6%, jak sugerują nasze wskaźniki wiodące, to będzie zielone światło dla kolejnych obniżek w 2026 roku, mimo że są wczesne oznaki, że cykl zatrudnienia już się odwrócił. Więcej na ten temat za chwilę...

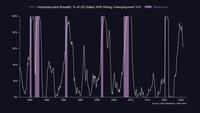

Jednocześnie szerokość bezrobocia osiągnęła szczyt ponad rok temu i nadal spadała w sierpniu (wykres 2).

Ilościowo, to dobry znak. Indeks rośnie w kierunku recesji, nie spada...

Osiągnęliśmy szczyt w czerwcu ubiegłego roku na poziomie 92%, ale od tego czasu spadł do 62% stanów USA zgłaszających roczny wzrost bezrobocia.

Teraz, spójrz na ten następny wykres...

Ten indeks śledzi tygodniowe godziny nadliczbowe w najbardziej cyklicznych częściach amerykańskiej gospodarki, z danymi sięgającymi lat 50. (wykres 3).

Każda recesja miała miejsce, gdy spadał w kierunku poziomu -2 odchylenia standardowego, a my jesteśmy daleko od tego.

Dodatkowo, dane z sierpnia pokazały dalszy wzrost godzin nadliczbowych, co, jak podkreślałem w tych raportach, jest znacznie bardziej zgodne z wczesnym cyklem gospodarczym próbującym zbudować momentum niż cokolwiek innego...

To dokładnie dlatego rewizje zysków S&P wciąż rosną, tak jak się spodziewaliśmy (wykres 4).

Fed obniża stopy procentowe w momencie, gdy cykl biznesowy zaczyna rosnąć. To ogromnie korzystne dla aktywów ryzykownych.

...

Najlepsze

Ranking

Ulubione