トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

今夜、いくつかの考えを共有したいと思いました...

これは、@RealVisionに掲載された9月11日のMIT出版物からのものです。

まず第一に、失業率は上昇し続けており、これは第1四半期に当社の先行指標とGMI/MITの作業が示したとまったく同じです。

そのため、FRBは引き続き関与しており、先週のビデオアップデートで述べたように、市場は9月、10月、12月の会合で利下げの可能性が高いと織り込み始めている。

米国の失業率は現在4.3%で、FRBの2025年の最低予想にちょうど上回っています(図表1)。

先行指標が示唆するように、4.5%または4.6%に向かって推移した場合、雇用サイクルの初期の兆候はすでに現れているにもかかわらず、2026年へのさらなる削減へのゴーサインとなります。それについては後ほど詳しく説明します...

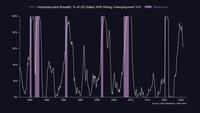

同時に、失業率の幅は1年以上前にピークに達し、8月も低下を続けた(図表2)。

量的には、これは良い兆候です。指数は景気後退に陥り、下落しません...

昨年6月には92%でピークに達しましたが、その後、失業率が前年比で上昇していると報告している米国の州の62%にまで低下しています。

さて、次のチャートを見てください...

この指数は、1950年代にさかのぼるデータを使用して、米国経済の最も景気循環の激しい地域における週間残業時間を追跡しています(図表3)。

すべての景気後退は、-2標準偏差レベルに向かってロールオーバーしたときに起こりますが、私たちはそれには程遠いです。

さらに、8月のデータは残業時間のさらなる回復を示しており、これらのレポートで強調してきたように、これは何よりも勢いを増そうとしている初期の経済とはるかに一致しています...

これがまさに、S&Pの決算修正が予想通り爆発的に上昇し続ける理由です(図表4)。

FRBは景気循環が上昇しつつある時期に利下げを行っている。これはリスク資産にとって非常に強気です。

...

トップ

ランキング

お気に入り